Som en del af Morningstars særlige rapportuge om tematisk investering ser vi på fremtidsudsigterne for aktier inden for ren energi, som har haft det svært siden 2020 - samt den bredere vedvarende energiindustri.

Energikrisen, udløst af krigen i Ukraine, kombineret med kampen mod klimaforandringer og den udbredte ønske om at decarbonisere økonomien, har givet en ekstraordinær boost til investeringer i vedvarende energi, især i Europa.

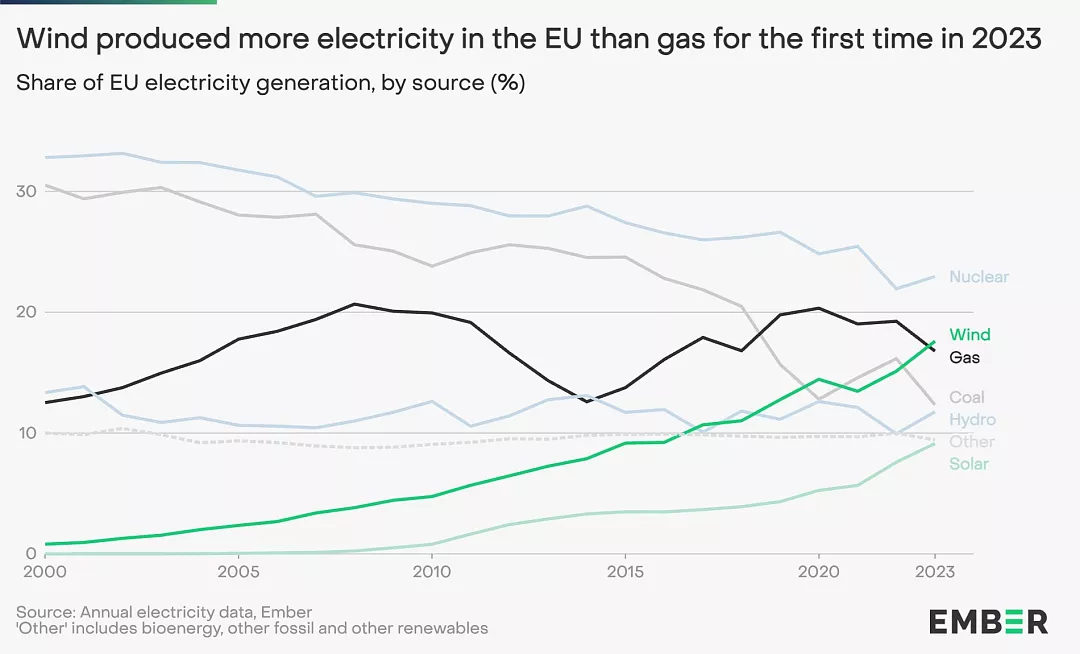

Og meget er blevet opnået på udbudssiden i de sidste to år. Tal fra tænketanken Ember viser, at andelen af europæisk elektricitet produceret af vindkraft for første gang oversteg den fra fossilt gas i 2023. Sidste år producerede vind og sol rekordhøje 27% af EU's elektricitet, en all-time high. Kul og gas oplevede en lignende nedgang, hvor kul faldt til et historisk lavt niveau på kun 12% af EU's elektricitetsproduktion.

"Det europæiske energisektor gennemgår en monumental forandring," siger Sarah Brown, programdirektør for Europa hos Ember. "Fossile brændstoffer spiller en rolle, der aldrig har været så marginal, mens et system er under opbygning med vind og sol som rygraden."

Alligevel opnåede Morningstars kategori af sektoraktier inden for alternative energifonde (som også inkluderer ETF'er) et gennemsnitligt afkast på -11% i 2022, -10,5% i 2023 og -4,3% i år til dato (tallene er i euro, pr. 15. april 2024).

Inden for denne gruppe er der også nogle få fonde, alle aktivt forvaltede, der har klaret sig meget bedre, såsom Pictet-Clean Energy Transition eller RobecoSAM Smart Energy Equities, især i 2023.

Energyprojekter kæmper med høje renter

I løbet af det sidste år har fire faktorer haft en særligt negativ indvirkning: rentestigninger, som øgede kapitalomkostningerne, høj inflation, som øgede udviklingsomkostningerne, flaskehalse i nettet og endelig vanskeligheder i forsyningskæderne.

"Den vigtigste faktor, der driver denne langvarige underpræstation, findes i overskudskapacitet, da udbuddet er mere end tilstrækkeligt for den nuværende efterspørgsel," siger Fabrizio Arusa, senior relationsmanager og ETF-specialist hos Invesco. "Dette belaster marginerne, selvom det faktisk repræsenterer en fordel: konkurrencedygtige priser i forhold til fossile brændstoffer er en stor del af, hvad der gør denne strategi levedygtig for klimaet."

"Faktorer som stigende renteniveauer påvirker især vedvarende energiselskaber på grund af den langsigtede karakter af deres pengestrømme og belånte aktiver. Derudover har offshore-vindplaner, især i USA, stået over for øgede risici, der har ført til aflysning af nogle projekter," forklarer Manuel Losa, senior porteføljeforvalter for Pictet-Clean Energy Transition-fonden.

Ren energiprojekter er underlagt høje opstartsudgifter og er meget følsomme over for renteniveauer.

"For at give nogle tal, har [kraft]anlæg typisk en levetid på omkring 30 år og er kontraheret i de første 10-15 år. Dog finansieres de ofte med gæld med en gennemsnitlig løbetid på syv år. Eksisterende aktiver, udviklet og finansieret i en periode med lavere renter, er blevet mere vanskelige at finansiere i den nuværende situation, hvilket har været udfordrende for kraftproducenter med eksisterende driftsprojekter," siger Aanand Venkatramanan, chef for ETF EMEA hos LGIM.

"Det er dog vigtigt at huske, at den rene energiomstilling ikke kun begrænser sig til vedvarende energi alene: sektorer som halvledere, grønne bygninger, elnet og elektriske køretøjer spiller også en betydelig rolle," siger Pictets Losa. Og faktisk var den schweiziske fondsforvalters strategi for 2023 i stand til at overgå MSCI ACWI-indekset primært på grund af dens betydelige eksponering for disse sektorer.

Investering og Greenium-effekten

Passiv forvaltning havde derimod mere besvær, med iShares Global Clean Energy UCITS ETF USD (INRG) som det mest fremtrædende offer for ændringen i vejrforholdene. Efter at have været den absolutte topscorer i 2020 har fonden mistet omkring 43% af sin værdi siden januar 2021.

"Selvom S&P Global Clean Energy Index har haft det svært, omfatter det rene energisegment en bred vifte af aktier, så der skal foretages en sondring mellem rene spiller, som fokuserer udelukkende på ren teknologi, og resten af universet, som omfatter vedvarende energi, forsyningsvirksomheder og den grønne industri," forklarer Natalia Luna, senior tematisk investeringsanalytiker hos Columbia Threadneedle Investments.

"I denne forstand kan det skarpe fald tilskrives korrektionen blandt rene tematiske aktører, som havde nydt godt af høje værdiansættelser takket være den grønne effekt, dvs. investoreres vilje til at betale en præmie for bæredygtighed, i en tid med entusiasme for ESG-spørgsmål, der havde ført til betydelige tilstrømninger," fortsætter Luna.

"I virkeligheden oplevede mange virksomheder negativ rentabilitet, og i lyset af et mere vanskeligt makroøkonomisk miljø, der førte til en omvendt strøm af ESG-tilstrømninger, gennemgik de en naturlig korrektion."

En anden vigtig dynamik er det faktum, at de sidste to år har set en betydelig nedgang i forbrugerpriserne for vedvarende energi, på trods af at der har været en betydelig stigning i produktionsomkostningerne i samme periode, hvilket skaber stærkt pres på virksomhedernes marginer.

Drivkræfter bag ren energi: Lavere renter, billige aktier

Vurderinger af aktier inden for ren energi oplevede en reel boom i perioden umiddelbart efter den første bølge af coronavirus. "Disse vurderinger afspejlede overdreven optimisme omkring projektgrundlagene samt det makroøkonomiske miljø," ifølge LGIM's Venkatramanan.

Siden da er værdien af disse aktier imidlertid faldet betydeligt.

"Vi mener, at markedet værdiansatte sektoren for vedvarende energi overdrevet negativt i 2023, ved at anvende en generaliseret tilgang, der ikke formåede at fange sektorens strukturelle støttefaktorer eller at skelne mellem de forskellige aktører," forklarer Natalia Luna. "Trods dette har vores investeringsmetode til energiomstillingen ikke ændret sig, og vi fortsætter med at forudsige positiv og bæredygtig vækst, dog ikke uden forhindringer relateret til timingen af godkendelsesprocessen, vanskeligheder langs forsyningskæden og en stigning i flaskehalse i nettene."

For Invescos Arusa er de aktuelle vurderinger af investeringsuniverset "meget attraktive" indtil videre. Desuden, i et valgår for det amerikanske marked, vil en demokratisk sejr "sandsynligvis vise sig at være en gevinst for aktier inden for ren energi".

"Stigningen i renteniveauet giver meget nødvendig værdistøtte til sektoren for vedvarende energi, som er blevet negativt påvirket af sin hurtige stigning," siger Roman Boner, senior porteføljeforvalter for RobecoSAM Smart Energy Equities-strategien.

"Vi tror, at den nuværende stigning i kapitalomkostninger kun er et midlertidigt tilbageslag for sektoren for vedvarende energi, da vækstudsigterne i dette årti forbliver stærke, og finansiering stadig er bredt tilgængelig. Dette skaber attraktive indgangspunkter for mellem til lang sigt. Dette er et langsigtet strukturelt problem, der vil følge en ikke-lineær vej, der vil producere vindere og tabere."

Generelt forbliver Boner og Robeco-ledelsesteamet også sikre på udsigterne for indtjeningen i 2024, selvom de står over for et mere udfordrende makroscenarie, "da høje energipriser og den presserende behov for energi-uafhængighed fungerer som katalysatorer for større investeringer i smarte energiteknologier."

AI and ren energi

Ikke kun geopolitiske spørgsmål, men også fremtiden for teknologi presser os mod renere og billigere kilder til elektricitet. "Faktisk estimeres det, at efterspørgslen efter elektricitet fra AI (kunstig intelligens) vil nå et niveau om få år, der svarer til den aktuelle efterspørgsel fra hele Europa," siger Manuel Losa.

Ifølge Losa går økonomiens energiomstilling gennem tre grundlæggende ændringer: "Den første er relateret til renere elektricitetsproduktion, med vedvarende kilder, der ikke kun er renere, men også billigere. Den anden er udbredt elektrificering, der begynder med sektorer som transport og opvarmning af bygninger. Den sidste vedrører stigende energieffektivitet; behovet for at reducere energiforbruget og øge optimeringen bliver stadig vigtigere."

"Den stigende effektivitet af vedvarende energikilder og faldende priser for elektriske køretøjer vil fortsat drive denne tendens," siger Pictets leder. "Vi tror fuldt og fast på, at overgangen til en fremtid med ren energi er uundgåelig, på trods af kortsigtede bevægelser i råvarepriserne og mulige politiske indgreb."