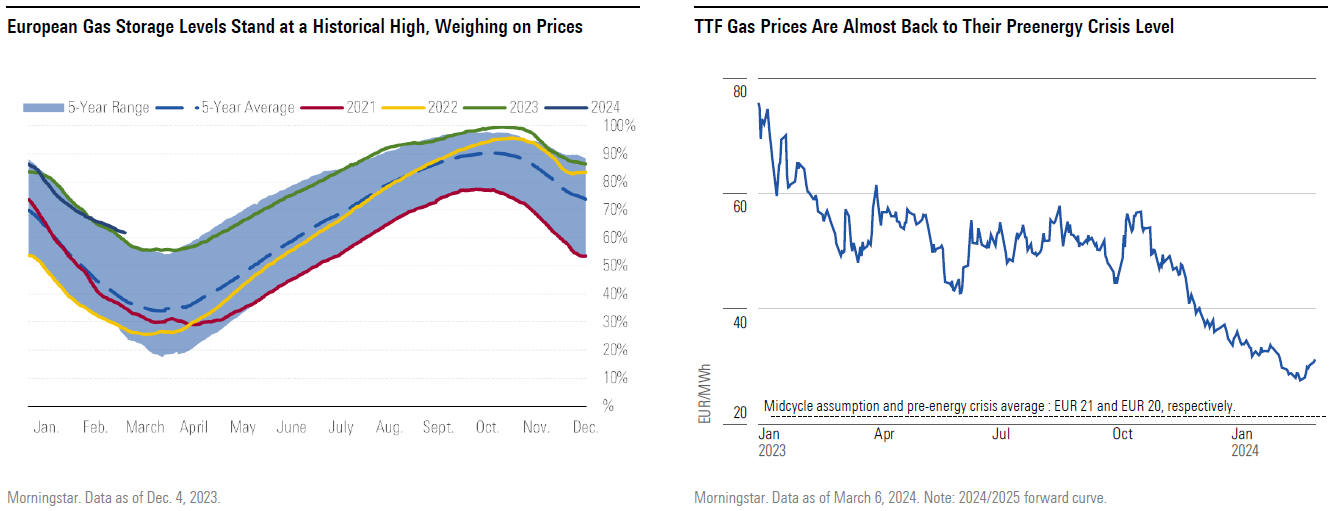

Nu foråret er kommet, og sommertiden nærmer sig, kan de europæiske regeringer trække vejret lettet, hvad angår energiforsyningen. Gaslagertankene er nemlig stadig over 60% fyldte, hvilket er markant højere end det gennemsnitlige niveau i de sidste fem år - der lå på 34%.

At der stadig er tilstrækkeligt med gas til rådighed, skyldes den milde vinter i Europa, men også den strukturelle nedgang i efterspørgslen efter energi. Dette skriver Morningstars aktieanalytikere Tancrede Fulop og Ben Slupecki, der følger forsyningssektoren hos Morningstar, i en ny sektorrapport, der undersøger det første kvartal af dette år.

Men hvad der er godt for borgerne og virksomhederne - en lav energiregning - er typisk ikke godt for gas- og elektricitetsleverandørerne. Fordi den lave gaspris (halveret siden krigen i Gaza begyndte i begyndelsen af oktober) også sænker elprisen - der er en korrelation mellem de to.

Godt tidspunkt at købe forsyningsaktier

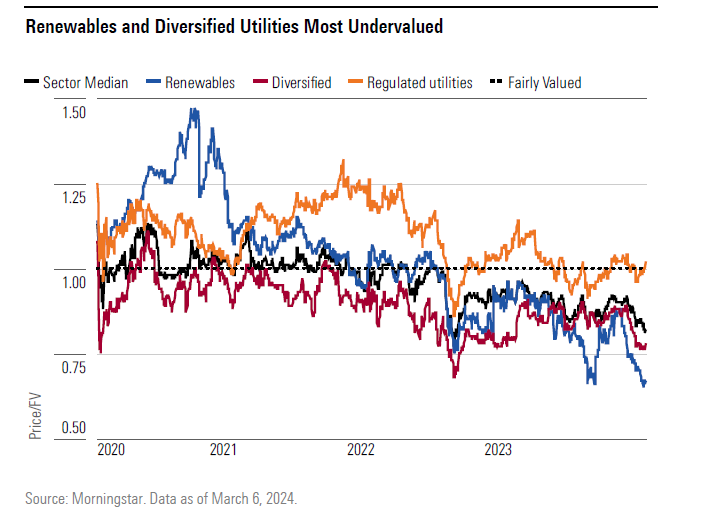

På børsen har forsyningssektoren hidtil haft en ret dårlig start på det første kvartal. Dermed er den tidligere kursopgang for forsyningsaktierne i slutningen af sidste år blevet annulleret i løbet af de seneste måneder. På grund af de faldende aktiekurser er det nu et godt tidspunkt for investorer at købe aktier i forsyningsvirksomheder.

Medianen for forholdet mellem aktiekursen og Morningstars virkelige værdi (kaldet Price/Fair Value ratio) er 0,82. Dette er en nedgang fra 0,92 ved udgangen af sidste år, som beskrevet i denne artikel. Ifølge analytikerne Fulop og Slupecki skyldes den aktuelle undervurdering af virksomheder inden for forsyningssektoren, at investorerne er bekymrede for, at energipriserne vil fortsætte med at falde, hvilket også vil påvirke energileverandørernes resultater.

Det er dog sådan, at forsyningssektoren består af en bred vifte af virksomheder med enormt forskellige aktiviteter. I hvilken grad en aktie er undervurderet, varierer derfor: således er traditionelle virksomheder, der er reguleret af staten og fokuserer på fossile brændstoffer, for det meste forholdsvis rimeligt prissat på børsen.

Det er anderledes for operatører af vind- eller solenergiparker: de er mest undervurderede inden for energisektoren. Også aktiekursen for selskaber, der fokuserer på en varieret energipalette, ligger i øjeblikket betydeligt under deres reelle værdi (Fair Value), som tydeligt kan ses i den nedenstående grafik:

Ørsted er nu også blandt favoritterne hos Morningstar

De fire europæiske favoritter blandt Morningstar-analytikerne Fulop og Slupecki er i øjeblikket RWE, Centrica, SSE og Ørsted. De første tre har været det i længere tid, men det danske energiselskab Ørsted er en ny tilføjelse til deres top-fire, mens EDP netop er blevet fjernet fra favoritlisten. Ørsted blev også kraftigt undervurderet på børsen sidste år, set i lyset af dens reelle værdi.

Aktien blev hårdt straffet af investorerne, især efter at selskabet sidste efterår annoncerede, at det ville stoppe to byggeprojekter til vindmølleparker i USA - kaldet Ocean Wind 1 og 2. Dette førte til store nedskrivninger. Aktiekursen fik derefter et enormt slag, efter at den allerede var faldet i månederne forinden.

Hvad har fået Ørsted til at erobre en plads på favoritlisten hos Morningstar-analytikerne? Efter det vanskelige år 2023 mener Fulop og Slupecki, at risikoen for, at Ørsted-aktien falder yderligere, er lav. Siden bunden i begyndelsen af november, hvor kursen nåede omkring 254 danske kroner (svarende til cirka €34), er den allerede steget betydeligt. I marts lå kursen mellem 347 og 388 danske kroner (cirka €46,50 til €52).

Det indikerer, at investorerne igen har fået mere tillid til selskabet - det samme gælder for analytikerne Fulop og Slupecki. De ser nu mere positivt på Ørsteds fremtid, især med tanke på udfaldet af nylige auktioner for vindenergiparker i New York og prisudviklingen omkring en auktion i Storbritannien, som er planlagt til i år. Det hjælper også, at Ørsteds bestyrelse har truffet foranstaltninger efter fiaskoen i USA for at styrke sine finanser og sikre, at dets forretningsmodel er bedre rustet til modgang.

Ørsted har succes med at nedskalere projekter

Disse foranstaltninger blev annonceret i begyndelsen af februar ved fremlæggelsen af årsregnskabet. Virksomheden fortsætter med at stræbe efter at være global markedsleder inden for havvindenergi og i visse regioner også inden for landvindenergi. Samtidig trækker Ørsted sig tilbage fra vindenergimarkedet i flere lande, herunder Norge og Spanien, og slanker aktiviteterne andre steder - det vil altså træffe skarpere valg.

Ørsted fortsætter også sin satsning på Power-to-X i Europa og USA, også kaldet P2X, hvilket indebærer brugen af bæredygtigt produceret elektricitet til en anden energibærer, såsom bæredygtig brint. Derudover benytter selskabet sig af farms-down, ligesom for eksempel den norske energiproducent Equinor.

Farms-down er en strategi, der går ud på at sælge ens interesse til en anden spiller efter den første (mest risikable og meget kapitalintensive) udviklingsfase af for eksempel et vindmølleparkprojekt. For eksempel solgte Equinor for et par år siden sin 50% -andel i to amerikanske havvindmølleparker til oliegiganten BP.

Sådanne aftaler gavner bæredygtige energipionerer som Equinor og Ørsted. Som Nathaniel Bullard fra Bloomberg beskrev det i en artikel: 'BP betaler Ørsted for privilegiet ved at påtage sig de tidlige faser af udviklingen af offshore vind... Ørsted's måde at drage fordel af vedvarende energiaktiver på er i bund og grund at udføre det tidlige arbejde med at udvikle dem - og derefter høste de kontante fordele ved at sælge dem til andre.'

RWE: Mindre følsom over for energiprisen

Den anden favorit, det tyske RWE, er endnu mere underprissat end Ørsted, blandt andet på grund af de faldende energipriser. Men analytikerne Fulop og Slupecki mener, at de store investeringer, som RWE (oprindeligt stort inden for fossile brændstoffer) har foretaget inden for bæredygtig energi, vil hjælpe virksomheden i de kommende år: gennem denne transformation bliver den mindre følsom over for (især) lave gas- eller elpriser. RWE er i mellemtiden, efter Ørsted, allerede den største udbyder af vindenergi.

Centrica: Mindre følsom

Den tredje favorit, det britiske forsyningsvirksomhed Centrica, præsterede ifølge Fulop og Slupecki bedst inden for energisektoren sidste år, når man ser på kursudviklingen. I mellemtiden scorer det gennemsnitligt, på grund af de faldende energipriser. Men ifølge de to Morningstar-analytikere i en nylig rapport, vil Centricas plan om at lukke de fleste af sine kernekraftværker inden 2030 gøre værdiansættelsen og indtægterne på lang sigt meget mindre følsomme over for ændringer.

Virksomheden kunne dog udvide sit program til tilbagekøb af egne aktier (til en værdi af 1,1 milliarder britiske pund siden slutningen af 2022), i betragtning af det store likviditetsbeløb og den stigende frie pengestrøm.

SSE: Uforholdsmæssigt straffet

Den fjerde favorit, det britiske SSE (Scottish and Southern Energy), er ligesom sektorfællen RWE godt diversificeret: det beskæftiger sig med "en attraktiv blanding af fossile og bæredygtige energiproduktioner", ifølge Fulop og Slupecki. Hvis vindmølleforretningen går dårligt, vil indtægterne fra dets kombinerede gasturbiner dog genoplive virksomheden.

Ifølge analytikerne har investorerne unødigt straffet virksomheden på markedet, da den i begyndelsen af februar annoncerede en forsinkelse i Dogger Bank A-projektet, et havvindmølleprojekt, som den udvikler sammen med blandt andre Equinor. Ifølge dem har det kun "marginel indflydelse på dens nuværende nettoværdi".