En version af denne artikel blev oprindeligt offentliggjort den 7. februar 2022.

Det har været en ujævn tur for investorerne indtil videre i 2022. Morningstar US Market-indekset var faldet med ca. 19 % for året til dato den 20. maj 2022, og tidligere højtflyvende områder som vækstaktier, teknologivirksomheder og momentumnavne har været særligt hårdt ramt. Næsten halvdelen af de underliggende aktier i Morningstar US Market-indekset - herunder meget udbredte navne som Tesla (TSLA), Nvidia (NVDA), Facebook-ejer Meta Platforms (FB) og Netflix (NFLX) er nu faldet 30 % eller mere fra deres 52 ugers højder.

Mens bredere markedsbenchmarks har været mere modstandsdygtige, er vækstaktier officielt dykket ned i korrektionsområde: Morningstar Small, Mid og Large Growth-indeksene var alle ned omkring 30% for året til dato. Selv om året har fået en mere volatil start end normalt, er de seneste markedsrystelser ikke helt uhørte. I denne artikel vil jeg se på den nuværende markedsvolatilitet i forhold til tidligere normer og foreslå nogle måder for investorer at klare sig på.

Som det fremgår af nedenstående diagram, har volatiliteten været i en opadgående tendens. CBOE VIX-indekset, som måler markedets forventninger til volatiliteten på aktiemarkedet baseret på indeksoptioner for S&P 500, har haft en stigende tendens efter en relativt rolig sommer. Markederne er blevet rystet af et par forskellige ting: vedvarende bekymringer om nye varianter af coronavirus, politisk ustabilitet i Østeuropa, den pludselige genopblussen af inflationen og frygt for, at stigende renter kan lægge en dæmper på fremtidige værdiansættelser af aktier. Som følge heraf er VIX for nylig steget til de høje 20'ere sammenlignet med et langsigtet gennemsnit på ca. 19.3.

Den faktiske volatilitet er også steget. Efter et usædvanligt roligt år i det meste af 2021 er standardafvigelsen (et mål for volatilitet) for Morningstar US Market Index også begyndt at stige. Standardafvigelsen lå på 16,10 % for den efterfølgende 12-måneders periode frem til den 30. april 2022 sammenlignet med 10,77 % i kalenderåret 2021.

Denne volatilitet har også udmøntet sig i hyppigere tab. Siden markedet begyndte at blive mere nervøst i november 2021, har omkring halvdelen af alle handelsdage lukket med tab på markedet. Antallet af handelsdage med tab på 1 % eller mere er også steget en smule.

Det hele er relativt

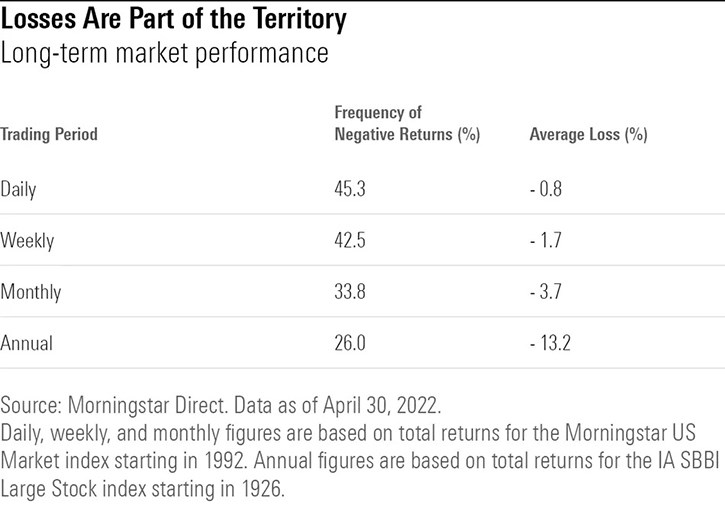

Når man ser på det i sammenhæng med de langsigtede historiske gennemsnit, har de seneste markedsresultater dog ikke været så langt uden for normen. Som tabellen nedenfor viser, er tab på markedet faktisk ret almindelige. Omkring 45 % af handelsdagene slutter med negative afkast. Tabene er mindre hyppige med længere perioder, men stadig relativt almindelige. Omkring 42 % af de ugentlige handelsperioder er historisk set endt med negative afkast, og omkring en tredjedel af alle månedlige handelsperioder er endt med røde tal. Over længere perioder har de årlige afkast været negative i ca. en fjerdedel af tilfældene.*

Den seneste markedsvolatilitet har ikke ligget alt for langt uden for det sædvanlige interval. Siden november 2021 har der været 73 handelsdage (ud af 203) med negative afkast, men kun 11 af disse dage har lukket med tab på mere end 2 %. Volatiliteten virker sandsynligvis højere, dels fordi vi har oplevet nogle mere dramatiske intradagssvingninger; desuden har vækstaktier lidt langt hyppigere og mere alvorlige tab.

Nogle investorer kan også blive foruroliget over den seneste tids markedsuro, simpelthen fordi vi ikke har set meget af den i den seneste tid. Det nye coronavirus-drevne bearmarket i begyndelsen af 2020 var usædvanligt hurtigt og alvorligt, men også overraskende kortvarigt. Efter at være faldet ca. 34 % fra den 19. februar til den 23. marts 2020 steg aktierne kraftigt for at komme helt op igen i august. Efter opsvinget i 2020 viste 2021 sig at blive endnu et tempereret år for aktieinvestorer.

Markedsvolatiliteten var langt under gennemsnittet med en standardafvigelse på ca. 20 % under det langsigtede historiske gennemsnit for året. Med nogle få undtagelser (såsom den korrektion inden for teknologi, medier og telekommunikation, der begyndte i 2000, den globale finanskrise i 2008 og den pandemidrevne usikkerhed i begyndelsen af 2020) lå markedsvolatiliteten generelt også under gennemsnittet i de tre foregående årtier. På baggrund af den tidligere historie er periodiske markedsnedgange helt normale og forventelige.

Over længere tidsperioder har markedet tendens til at være selvkorrigerende; visse områder kan blive skummende og nå boblestatus, og de samlede markedsvurderinger kan overskride målet, men periodiske nedture er en måde at korrigere for overskuddet på. På vej ind i 2022 blev det samlede marked handlet med en præmie på 5 % i forhold til den samlede fair value, som Morningstars aktieanalytikere anslog. Efter det seneste fald ser værdiansættelserne nu mere rimelige ud.

Vejen fremad kan forblive ujævn

Selv om værdiansættelsesrisikoen ser ud til at være et mindre problem, er der ingen garanti for, at markedsuroen vil falde til ro på kort sigt. Det er en kliché at sige, at vi lever i en tid uden fortilfælde, men vi befinder os virkelig i en periode med forandringer og regimeskift. De foregående 30 år (1991-2020) var generelt præget af faldende renter og en godartet inflation, hvilket skabte et gunstigt miljø for både aktier og obligationer. Men begge foranstaltninger er nu ved at vende udviklingen. Efter at have ligget et godt stykke under gennemsnittet i flere år har inflationen for nylig ligget på 7 % på årsbasis, hvilket er det højeste niveau i de seneste 40 år. Den amerikanske centralbank har signaleret, at den forventer at begynde at hæve renten senere i år for at holde inflationen under kontrol, og renterne på den 10-årige statsobligation er allerede steget som reaktion herpå.

Et grundlæggende regimeskift for både renter og inflation vil få vidtrækkende konsekvenser for mange aktivklasser, og det kan tage et stykke tid for markedet at tilpasse sig til forhold, der er meget forskellige fra dem, som de fleste investorer er vokset op med. Faktisk har mange tidligere langvarige tendenser allerede foretaget dramatiske omvendinger i løbet af de seneste måneder. Markedets lederskab er vendt fra vækst til værdi, fra teknologiske aktier til energi, råvarer og andre sektorer og fra momentumnavne til mere tamme faktorer som værdi, afkast og lav volatilitet. Og efterhånden som både aktier og obligationer er faldet, har den tidligere trofaste 60/40-portefølje for nylig taget mere af nedturen, end vi har været vant til i de seneste årtier.

Hvad det betyder for din portefølje

Det er også vigtigt at huske på, at selv om markedsuro kan være ubehageligt, betyder det i sidste ende ikke så meget for de fleste langsigtede investorer. (Risikoen for afkastfølgen er undtagelsen, fordi en ugunstig afkastfølge sætter pensionister i fare for at tømme deres porteføljer tidligt i pensioneringsperioden og senere gå glip af en eventuel genopretning). Langt større er risikoen for permanent kapitaltab eller risikoen for ikke at nå dine langsigtede finansielle mål. Som Christine Benz dækkede i en nylig artikel, bør investorer, der er blevet foruroliget af markedsturbulens, måske tage et skridt tilbage for at se, om deres oprindelige investeringsplaner stadig giver mening. Hvis du f.eks. nærmer dig pensionering, kan du være nødt til at nedbringe risikoen for din portefølje for at mindske risikoen for at begynde at foretage udbetalinger under en negativ afkastsekvens.

Hvis du har brug for at trække på din portefølje inden for få år (for at betale større udgifter som f.eks. et indskud på et hus eller uddannelsesgebyrer), eller hvis du er fristet til at sælge, hvis tingene bliver værre, kan det også være legitime grunde til at genoverveje din porteføljes aktivsammensætning. Men hvis din porteføljes aktivsammensætning stadig passer godt til din tidshorisont og din evne til at påtage dig risici, er det bedst at lukke af for støjen og undgå at foretage større ændringer: bevar roen og fortsæt.

*Note: Daglige, ugentlige og månedlige tal er baseret på det samlede afkast for Morningstar U.S. Market Index med start i 1992. Årlige tal er baseret på det samlede afkast for IA SBBI Large Stock Index fra 1926.

Artiklen er oversat fra engelsk og er udgivet den 01/06/2022 på morningstar.co.uk