Morningstar Sustainability Rating for fonde (også kendt som globe-rating) tager i dag kun hensyn til ESG-risici for virksomheder. Som resultat heraf modtager fonde med høj eksponering mod statsobligationer ikke Morningstar Sustainability Rating. For eksempel er fonde meget afhængige af hvorvidt deres eksponeringer mod virksomheder, er omfattet af Sustainalytics' ESG-risikorating for at blive tildelt Morningstar Sustainability Rating. Vores opdatering (gyldig fra 8. november) inkorporerer nu ESG-risici for statsobligationer ved at inkludere Sustainalytics Country Risk Rating som en del af beregningen af en fonds samlede ESG-risiko.

Flere fonde vil modtage Morningstar Sustainability Rating

Opdateringen af Morningstar Sustainability Rating betyder, at mange flere fonde der investerer i statsobligationer vil kunne modtage Morningstar Sustainability Rating. Vi vurderer, at over 20.000 nye fonde vil modtage vores Morningstar Sustainability Rating, svarende til en stigning på 36 % fra det nuværende dækningsniveau.

Øget præcision og indsigt i fondens ESG-risiko

Den opdaterede metodik tager højde for både ESG-risici for virksomheder og ESG-risici for lande. Denne nye tilgang anerkender, at virksomhedsdelen af porteføljen, er det sted, hvor fondsforvalterne kan håndtere ESG-risikoeksponeringen. Derfor præsenterer vi ESG-risikoen for virksomheder og ESG-risikoen for lande separat, så investorer lettere kan sammenligne disse ESG-risici mellem to eller flere fonde.

Det betyder, at den nuværende Morningstar Sustainability Score, som for eksempel vises på vores fondssider, erstattes med henholdsvis Morningstar Portfolio Corporate Sustainability Score og Morningstar Sovereign Sustainability Score.

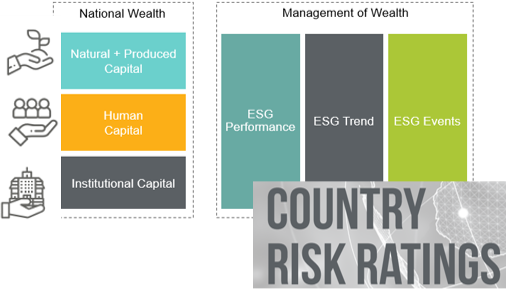

Hvad er Sustainalytics Country Risk Rating?

Sustainalytics Country Risk Rating vurderer risikoen for et lands socioøkonomiske velfærd ved at kombinere en vurdering af landets nuværende kapital (national wealth) med en vurdering af landets evne til at forvalte denne kapital på en bæredygtig måde (management of wealth). Sustainalytics Country Risk Rating er fremadskuende.

National kapital (national wealth) er en kombination af landets naturressourcer, produktionskapital, menneskelig kapital og institutionel kapital, og afspejler et lands sårbarhed over for ESG-risici. National kapital måles som værdien af landets aktiver og beregnes af Verdensbanken. Jo højere et lands kapital er, jo lavere er landets sårbarhed over for ESG-risici.

ESG håndtering giver en indikation af de fremtidige tendenser for landets velstand. Stærk ESG-håndtering indikerer, at nationens kapital/velstand sandsynligvis vil blive bedre, mens svag ESG-håndtering indikerer, at nationens kapital/velstand sandsynligvis vil svækkes.

Du kan læse mere om Sustainalytics Country Risk Rating i dette metodedokumentet.

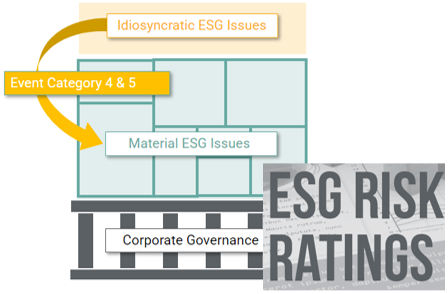

Hvad er Sustainalytics ESG Risk Rating?

Sustainalytics' ESG Risk Rating på virksomhedsniveau måler i hvilket omfang en virksomheds økonomiske værdi er i fare drevet af ESG-faktorer, og måles i form af uhåndteret materiel ESG-risiko.

Du kan læse mere om Sustainalytics ESG Risk Rating i metodedokumentet

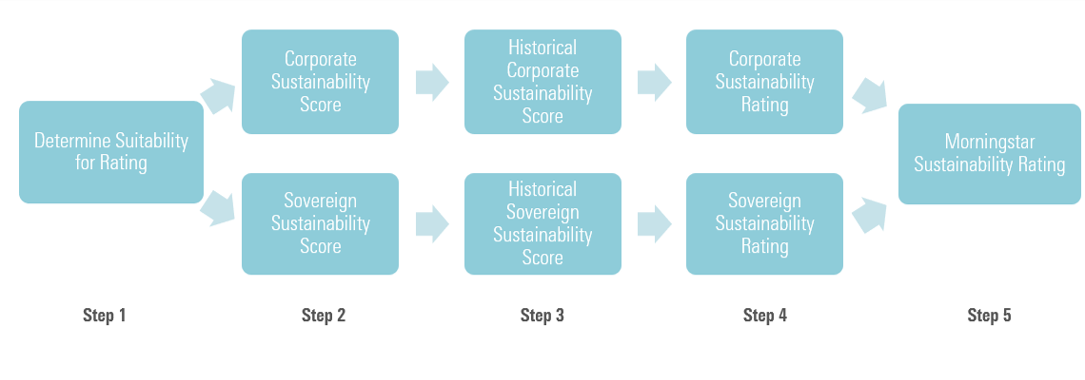

Hvordan beregnes Morningstar Sustainability Rating?

Vi præsenterer nu en forenklet oversigt over, hvordan Morningstar Sustainability Rating beregnes.

For mere detaljeret information, venligst se metodedokumentet.

Step 1: Her afgør vi, om minimum 67 % af fondens portefølje er dækket af Sustainalytics ESG Risk Rating/Sustainalytics Country Risk Rating.

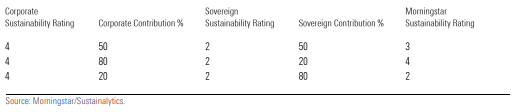

Step 2-4: Her udfører vi separate beregninger af Portfolio Corporate Sustainability Rating og Portfolio Sovereign Sustainability Rating. Tabellen nedenfor viser fordelingen for både Corporate og Sovereign Sustainability Rating.

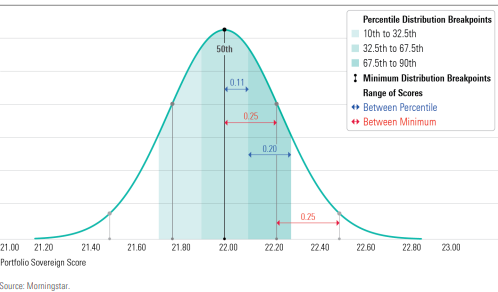

Bufferreglen erstattes af et minimumskrav til fordeling

Metodikken i dag inkluderer en bufferregel som betyder, at en fond skal overskride en tærskel på 1 %, før globe-ratingen ændres op eller ned. Denne bufferregel bliver nu erstattet af et minimumskrav til fordeling inden for sammenligningsuniverset (fondens globale kategori), så vi får en meningsfuld fordeling af globe-ratingen.

Minimumskravet for fordeling mellem median-score og hver enkel score (forskellen mellem 2 og 3 i rating, 3 og 4 i rating osv.) er 0,25 for Sovereign Scores og 0,40 for Corporate Scores.

Illustrationen nedenfor viser et eksempel, hvor medianen for Portfolio Sovereign Score er 22, svarende til 3 i Portfolio Sovereign Rating. For at blive nedgraderet til 2 i Portfolio Sovereign Rating skal Portfolio Sovereign Score overstige 22,25, uanset om den procentvise placering svarer til 2 i Portfolio Sovereign Rating.

I praksis kan alle fonde inden for sammenligningsuniverset derfor tildeles samme Corporate eller Sovereign Rating. Bemærk, at minimumskravet til distribution kun er relevant i step 4.

Historisk Corporate og Sovereign Sustainability Score på 30 eller højere

For at undgå tilfælde, hvor fonde med betydelig ESG-risiko får uforholdsmæssigt gunstige ratings, er der et krav om, at fondens historiske Corporate- eller Sovereign Sustainability Score ikke må overstige visse værdier for at få en høj rating. Bemærk, at disse krav kun er relevante i step 4. Historisk Corporate eller Sovereign Sustainability Score betyder et vægtet 12-måneders gennemsnit.

Porteføljer med en historisk Corporate eller Soveregn Sustainability Score fra 30 til 34,99 kan ikke modtage bedre end 3 i henholdsvis Corporate eller Soveregn Sustainability Rating.

Porteføljer med en historisk Corporate eller Soveregn Sustainability Score fra 35 til 39,99 kan ikke modtage bedre end 2 i Corporate eller Soveregn Sustainability Rating.

Porteføljer med en historisk Corporate eller Soveregn Sustainability Score på 40 eller højere modtager 1 i Corporate- eller Soveregn Sustainability Rating.

Step 5: Her beregner vi Morningstar Sustainability Rating (antal glober) ved at kombinere Portfolio Corporate Sustainability Rating og Portfolio Sovereign Sustainability Rating.

Tildeling af Morningstar Sustainability Rating

Morningstar Sustainability Rating er baseret på porteføljevægtene og Corporate Sustainability Ratingen, samt Sovereign Sustainability Ratingen, og er afrundet til nærmeste hele tal.

Tabellen nedenfor viser tre beregningseksempler på, hvordan man beregner Morningstar Sustainability Rating baseret på porteføljevægtene og Corporate Sustainability Ratingen, samt Sovereign Sustainability Ratingen.

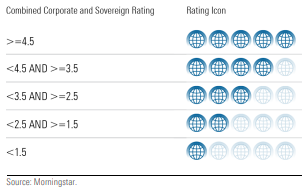

Illustrationen nedenfor viser fordelingen af antallet af glober baseret på fondens Morningstar Sustainability Rating.

Fonde med en Morningstar Sustainability Rating på mindst 4,5 eller højere tildeles 5 glober (5 glober betyder den laveste ESG-risiko blandt sammenlignelige fonde).

Fonde med en Morningstar Sustainability Rating på mindst 3,5 men lavere end 4,5 tildeles 4 glober.

Fonde med en Morningstar Sustainability Rating på mindst 2,5 men lavere end 3,5 tildeles 3 glober.

Fonde med en Morningstar Sustainability Rating på mindst 1,5 men lavere end 2,5 tildeles 2 glober.

Fonde med en Morningstar Sustainability Rating lavere end 1,5 tildeles 1 globe (1 globe betyder den højeste ESG-risiko blandt sammenlignelige fonde).

Denne opdatering af Morningstar Sustainability Rating betyder som nævnt, at flere fonde nu tildeles Morningstar Sustainability Rating. Derudover resulterer opdateringen i øget præcision og indsigt, så investorer kan få et mere nuanceret syn på bæredygtighedsrisikoen i deres porteføljer.